5月連休前から6月23日まで約2ヶ月にわたって上昇を続けてきた日経平均だが、ここへ来て失速、調整となっている。

ウォーレン・バフェット氏の商社株購入に始まって、これまで海外勢の日本株投資が盛んに取り沙汰されてきたが、ロイターによると、財務省による対内対外証券投資が6月18日の週を境に買い越しから売り越しに転じたと報道されている。

まさにそこがターニングポイントだったようで、結局、日経平均は海外勢の需給による影響を非常に大きく受けていると捉えることができる。

そう考えると、再度これまでのような上昇を期待するならば、イコール、海外勢の投資意欲再燃を期待することに他ならない。

果たしてそううまくいくのだろうか?

投資先の1つである日本市場

海外勢から見れば、自国の市場と外国市場という線引きがあるのは当然で、それぞれの国の情勢を見て投資割合を考えるのも至極当然である。

例えば日本人投資家が米国市場に投資するのであれば、まず米国のファンダメンタルズを考慮しつつ、投資先を絞り込んでいくはずで、同様の考え方が日本市場に対しても行われている。

同様に、中国、香港、台湾、韓国、ベトナム、インド、などなど、様々な国に対しても検討がされていることだろう。

それら複数の外国市場に対する投資割合は、状況により変化していくため、これまで日本市場に投資割合を多く当てていた海外勢が、このタイミングで見直しをしている可能性がある。

また、海外勢といっても個人投資家より機関投資家などのいわゆるプロが大半を占めるだろうから、当然のことながら期末ごとの処理や毎月の締め日などあり、必ず売買取引が発生するため、需給のバランスが大きく動くタイミングがある。

それこそが6月後半からの調整局面入りの正体だ。

こうした需給の移り変わりが日経平均、ひいては日本市場そのものに与える影響は大きい。

そして需給に大きな変化があった際に、その投資割合がどう変化するかで、その後の市場の方向性が決まってくるとも言える。

今はまさにその時期なのだろう。

円安が決め手と言われる理由

こうした海外勢の日本市場への投資割合は、もちろん国内企業の業績を含めたファンダメンタルズが大きなウエートを占めているのだが、それと相まって、為替の動向も影響してくる。

ドル円に目を向けた場合、円安であることは海外勢にとっては同じ資金でもより多く、あるいはより安く日本株を購入できるということになるため、当然、お買い得ではある。

そういった意味では円安になればなるほどお買い得になるのか、というと実際はそうでもなく、買った瞬間から円安になることは含み損が増えることにもつながるのだ。

これは普通に国内で株式を購入した際と全く同じ理屈で、株価が下がっていて割安と思って買った瞬間から、今度は株価が下がることを嫌気するという、投資家の単純な心理と同じだ。

つまり、円安になることは海外勢にとっては投資意欲を掻き立てる材料になるのだが、円安が進むことは、購入した海外勢にとってマイナスでしかない。

ということは、このまま円安が加速するとかえって海外勢の日本市場への投資意欲は下がることになるため、必ずしも円安がいいということにはならない。

逆に円高に向かった場合、投資意欲は上がるのか、というと、確かに持っている株は含み益となるだろうが、その分、割安と見えていたものは割高に変化していくため、これまた新規購入は手控えとなる可能性もある。

そう考えた場合、今の円安の状態で、尚且つ一定の水準で為替が安定することが最も望ましい結果と言えるだろう。

FOMCと日銀会合の結果次第

さて、7月〜8月の想定だが、7月は目先のSQ通過後、次のポイントはFOMC(25、26日)と日銀会合(27日、28日)だろう。

両国の金利動向が決まるこの4日間は、為替にとっても日本市場にとっても重要だ。

ただ、FOMCでの利上げ再開はほぼ確定的と見てよく、そうなると重要なのは日銀会合のYCC(イールド・カーブ・コントロール)に関する発言だ。

一部のメディアでは、国内と海外では見方が割れており、国内投資家の間では変化なし、海外投資家たちは変化あり、という想定が多いようだ。

仮に日銀がYCCの方針を変えた場合、間違いなく利上げの雰囲気を出してくるわけで、そうなると為替が円高に振れることとなり、先に書いた通りだと、日本市場にとっては有り難なくない結果となる、と、簡単な話でもない。

先の通り、円安の状態で尚且つ一定の幅で為替が安定していることが海外勢にとってメリットとなるのだが、一時的に円高に向かった場合、持ち玉は含み益となる一方、その他の株は割高にもなるのだが、見方を変えると企業価値も上がる、という、少々複雑な状況となる。

そういったプラスもマイナスも織り混ざった状況の中でも、金利上昇期待で有利となる企業に投資資金が集まるのではないだろうか。

とするならば、やはり海外勢の資金の集中度合いによっては、再び日経平均が上昇していく可能性は十分あると言える。

実際、円安進行で不利になるはずの企業もあった中で、バフェット効果による商社株中心とした日本市場への資金投資増がここまで日経平均を上げてきたのだとするなら、次は金利上昇期待による株高という期待もあって然るべきだろう。

8月は期待できない

とはいうものの、今の日経平均の位置はそれほど割安ではない。

目先のSQは33000円まで戻る可能性はあるが、これまでの水準から考えると高い位置であり、SQ後にここからさらに上昇をとなると、35000円付近までを考えないとならない。

このことから、やはり7月の日銀会合の結果は、それなりにインパクトを求められるということになる。

仮に利上げの雰囲気が出たなら、8月にかけて一時的に34000円までは行けそうだが、内容次第ではその後失速となり、去年同様の動きになってくる可能性は否めない。

8月のSQのセット内容にもよるだろうが、SQ前に34000円まで上がったなら、SQは7月同様33000円〜32000円付近で落ち着くのではないだろうか。

その後は夏休みの状況次第だが、8月末までに昨年同様下げ続けるとなれば、30000円まであってもおかしくはなさそうだ。

逆にYCCに対する方針は変わらず、現状維持を強調するならば、円安は再度進行し、日経平均は再度の調整に見舞われることになろう。

その場合は32000円割れは必至と考えて良いと思う。

これが8月SQまでの動きとなるなら、そこからは閑散となるから、ダラダラと下げていき、結局30000円の位置に戻る格好だ。

とどのつまり、筆者としては8月は期待できない、という弱気な想定を、今現在は抱いているということである。

この答え合わせはこれから毎日移り変わっていくので、あくまで現時点の想定であり、風見鶏の如く変化していくこのブログの行末を面白おかしく読み続けてもらえたら、筆者としては重畳である。

引き続き明日からもまた、素人の想定を重ねていく所存だ。

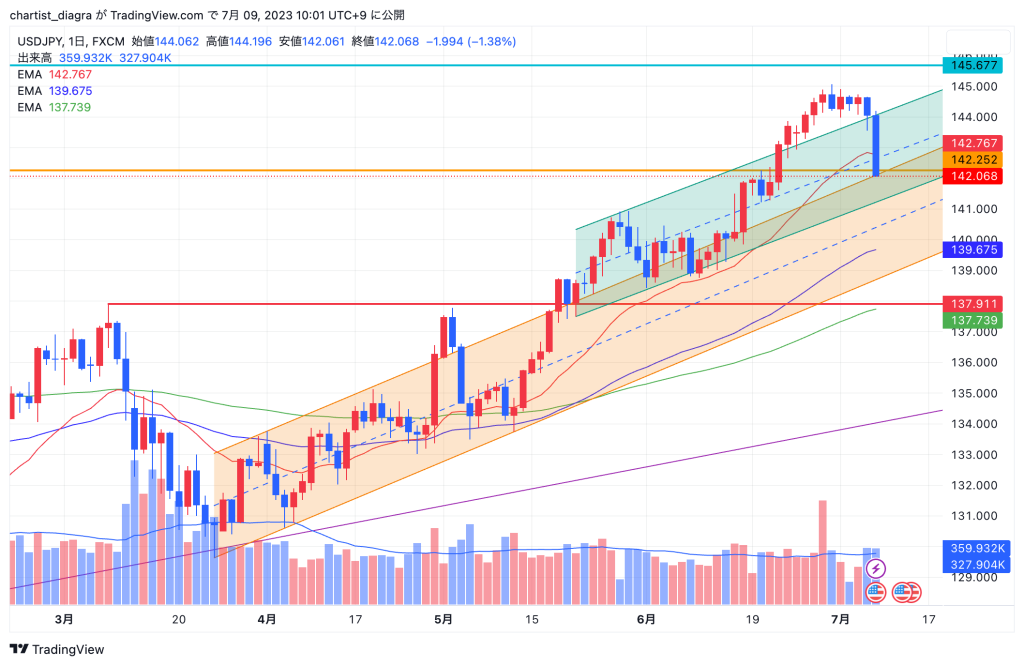

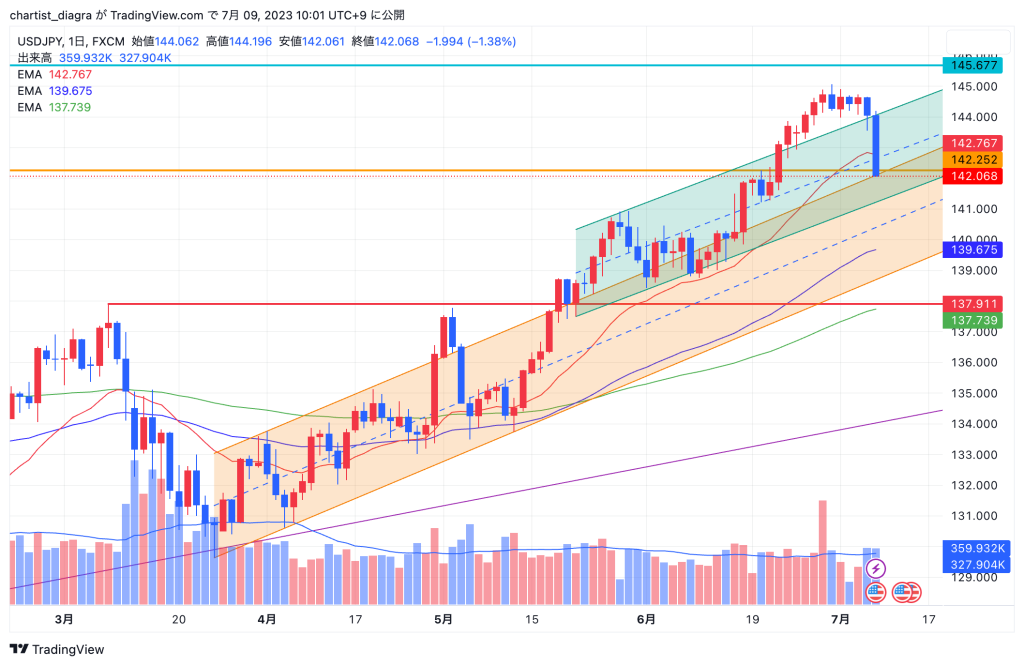

おまけ:ドル円

一気に142円まで押してきたドル円相場だが、ギリギリ142円25銭を割ってきている。

チャート的にはここを割ると次の下値目処142円30銭あたりまで進む可能性が高いのだが、月曜の動きを見てからとなるだろう。

個人的には139円台〜140円台が落ち着きどころでいいのではと思っているのだが、日銀会合の結果次第では大きくこれを下回る可能性もあるので、十分注意が必要だ。