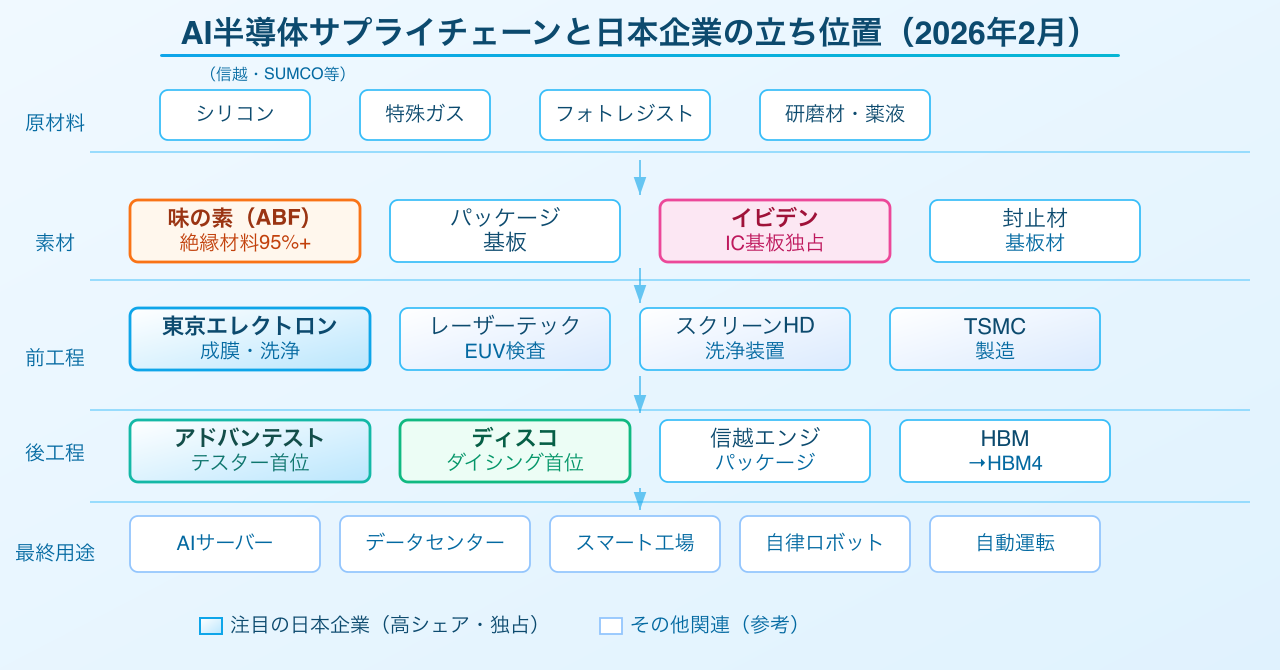

2026年2月現在、AI・半導体関連株は日本市場の主役であり続けています。アドバンテストの時価総額が東京エレクトロンを約20年ぶりに逆転し、イビデンはNVIDIA向けICパッケージ基板でほぼ独占的なシェアを握り、味の素(ABF)は半導体の心臓部を支える素材で世界市場の95%超を押さえています。こうした企業群を軸に、日経平均株価の構成ウェイト上位5銘柄のうち4銘柄がAI・半導体関連という異例の状況が続いています。

単なる「テーマ投資」として熱狂するだけでなく、なぜ今この銘柄なのかを冷静に分析し、中長期的な成長軸を見極めることが2026年の投資戦略で最も重要なポイントです。本記事では、最新の決算情報・技術動向・市場構造の変化を踏まえ、具体的な企業名とその根拠を提示します。

AI・半導体ブームの「現在地」を整理する

日経平均はAI・半導体株で動く時代

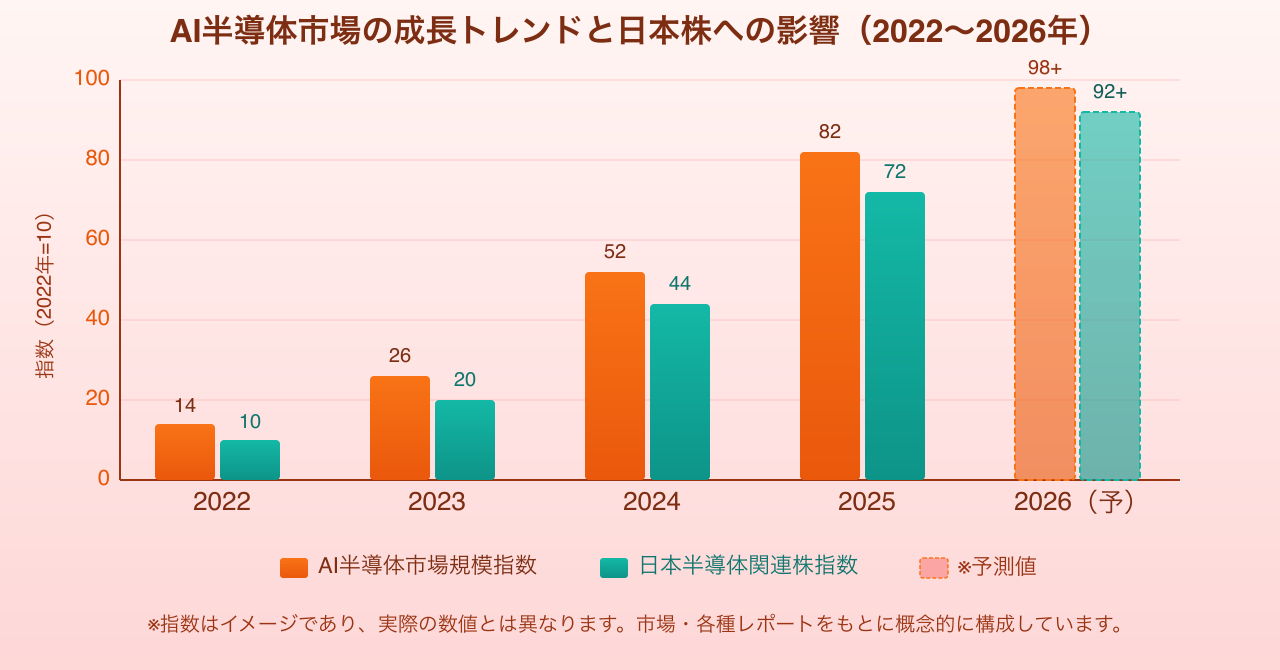

2025年から続くAI・半導体ブームは、2026年に入っても収まる気配を見せていません。日経平均株価は2026年1月に史上最高値を更新し、5万円台を軸とした相場が続いています。その原動力となっているのは、AIによる産業構造変革への期待とデータセンター投資の加速です。

アモーヴァ・アセットマネジメントのレポートによれば、2025年10月末時点で日経平均のウェイト上位5銘柄のうち4銘柄がAI・半導体関連です(参照:ダイヤモンドZAi)。つまり、今の日本株市場はAI・半導体セクターの動向でその大半が決まるという構造になっています。

2025年から2026年への変化──物色の「裾野」が広がる

2025年の市場をけん引したのはアドバンテストやソフトバンクグループなど「第一世代」のAI受益企業でした。しかし2026年に入ってからは、物色の裾野が広がっています(参照:インベストリーダーズ)。

注目されているのは次の3つのトレンドです。

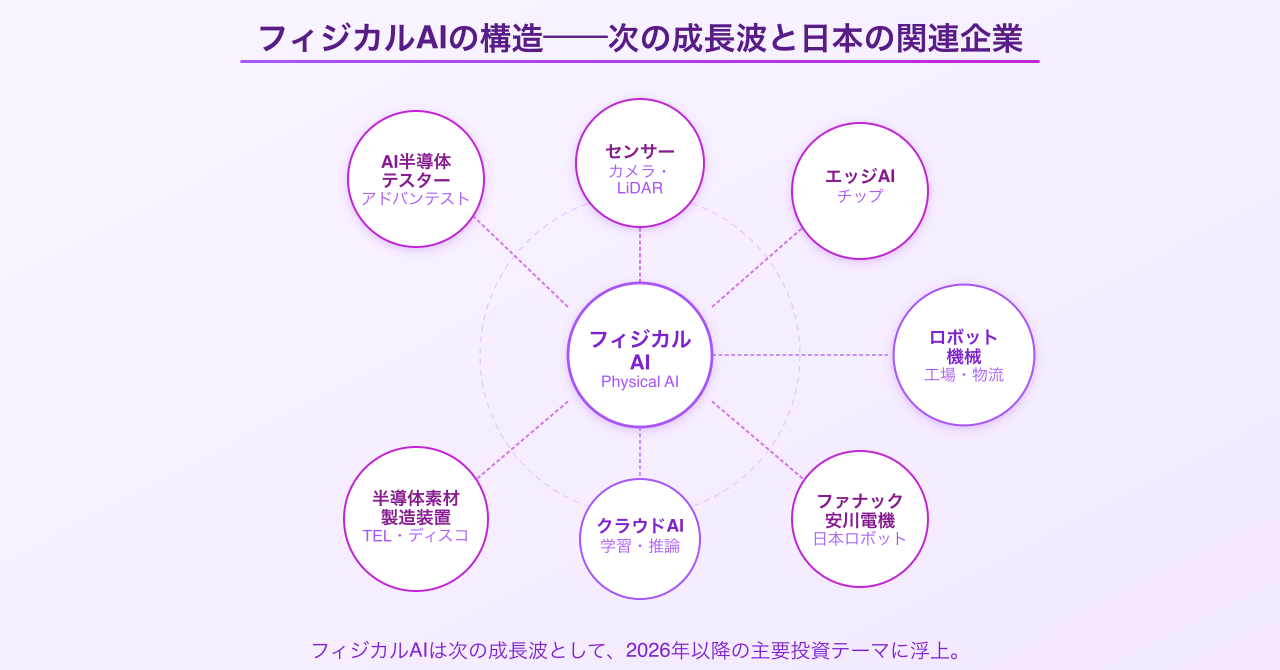

トレンド①:「フィジカルAI」の台頭

生成AIやAIエージェントに続く次の波として、カメラやセンサーで現実世界を認識・理解し、ロボットや機械を動かす「フィジカルAI」が注目されています。2025年12月にはファナックがNVIDIAとの協業を発表し、株価が急伸する場面も見られました。

トレンド②:先端パッケージ技術(後工程)への投資拡大

AIに不可欠な高性能メモリ(HBM:High Bandwidth Memory)や、複数チップを立体的に重ねる先端パッケージ技術が市場をけん引しています。2026年からは次世代規格「HBM4」の量産が本格化する見通しで、関連装置・素材メーカーへの需要がさらに高まります(参照:楽天証券トウシル)。

トレンド③:AIチップ競争の多極化

これまでAI半導体市場の8割以上を握っていたNVIDIAに対し、AMD、Google(カスタムチップ「TPU」)などの競争が激化しています。勝者がどこになろうとも、製造を担うTSMCや、試験装置・基板素材といったバリューチェーン全体への需要は高まり続ける構造です。

注目企業を深掘りする──7社の競争優位とリスク

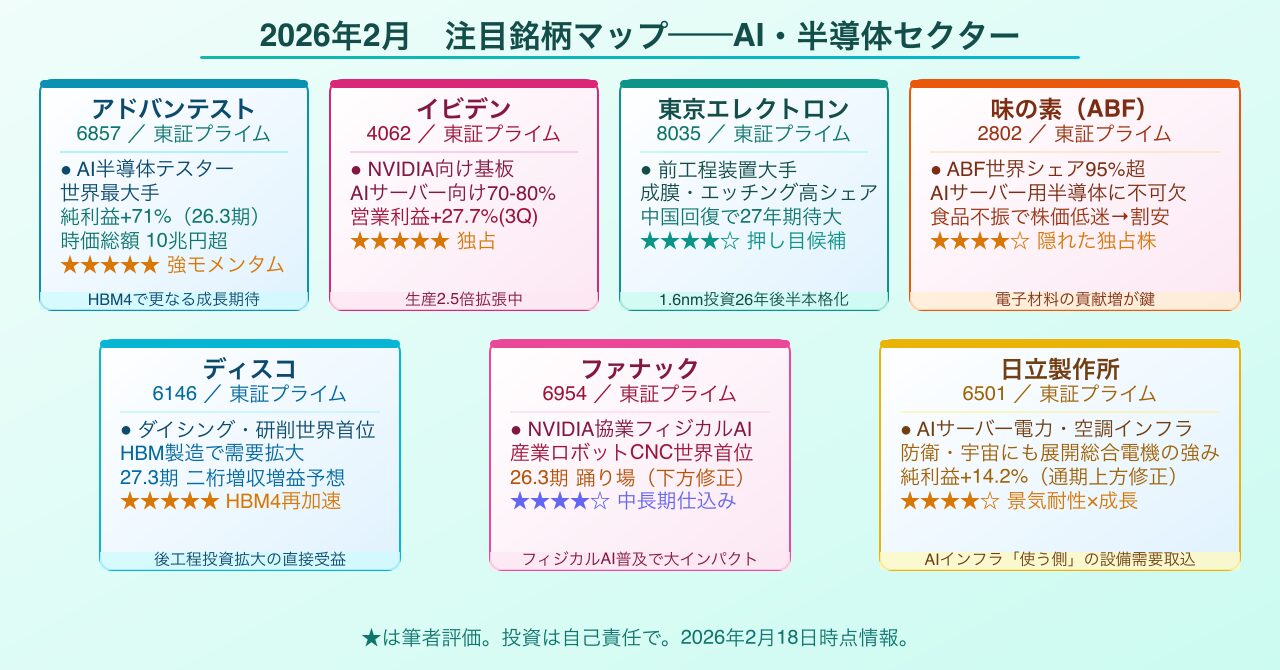

ここからは、2026年2月時点で特に注目度の高い国内企業7社について、最新の決算・事業状況・株価動向を踏まえて詳しく見ていきます。

① アドバンテスト(6857)──AI半導体テスト装置の絶対王者

半導体の検査・試験装置(テスタ)を手掛ける世界最大手で、AI半導体向け高性能テスタの需要拡大により業績が急拡大しています。

2025年10月に発表した2026年3月期通期予想では、純利益が前期比71%増の2,750億円(2度目の上方修正)と、2年連続での最高益更新が見込まれています(参照:日本経済新聞)。2025年9月には時価総額が東京エレクトロンを約20年ぶりに逆転し、10兆円の大台に乗りました(参照:Bloomberg)。

強みはNVIDIA向けAI半導体の最終試験工程にほぼ独占的な地位を持つことです。HBM4が本格普及する2026年後半以降もメモリ・テスタ需要が拡大するため、中期的な成長が期待できます。リスクとしては株価が先行的に高値水準にあり、相場全体の調整局面では大きく下落しやすい点に注意が必要です。

② イビデン(4062)──NVIDIA向けICパッケージ基板の独占サプライヤー

AI・生成AIサーバー向けのICパッケージ基板(半導体チップを保護しマザーボードと接続する部品)において、NVIDIA向けでは事実上の独占供給とみられています。AIサーバー向けシェアは70〜80%に達しており(参照:SBI証券)、2026年3月期第3四半期決算(最新)では売上高前年同期比10.5%増、営業利益同27.7%増と大幅な増収増益を記録しています(参照:Yahoo!ファイナンス)。

生成AIサーバーの大規模展開が続くかぎり、同社の基板需要は底堅く推移する見込みです。生産量を2.5倍に拡大する計画も発表されており、供給制約の解消と業績拡大が同時に期待できる局面です。リスクは、NVIDIAへの依存度が高く顧客集中リスクが存在すること、セラミック事業(車載向け)が需要減速の影響を受けていることです。

③ 東京エレクトロン(8035)──前工程装置の世界大手、中国回復に注目

半導体製造の前工程装置(成膜・洗浄・エッチング・検査)で世界的な高シェアを持つ装置メーカーです。2025年は中国向け需要の一時的な反動(2024年度の旺盛投資の反動)と、インテルの業績不振による影響で株価がストップ安を経験する場面もありました(参照:東洋経済)。

ただし、2027年3月期以降は1.6ナノプロセス向け投資と、中国のAI半導体生産拡大に伴う需要回帰が見込まれており、楽天証券など主要証券会社が目標株価を引き上げています(参照:楽天証券トウシル)。調整局面を逆張りで狙う「押し目買い」の候補として注目されています。

④ 味の素(2802)──ABFで世界シェア95%超。隠れた半導体素材の雄

「味の素ビルドアップフィルム(ABF)」は、PCやAIサーバー向けの先端半導体パッケージに不可欠な絶縁材料で、同社が世界シェアの95%以上を占めています(参照:SBI証券)。本業(食品)の不調が足元の株価低迷要因となっていますが、電子材料事業は好調を維持しており、AIサーバー向け需要が引き続き増加しています。

「食品会社が半導体素材で世界シェア95%」という認知ギャップが、投資家にとってアルファ(市場平均を上回るリターン)を生む余地となる可能性があります。本業の回復と電子材料の成長が同時に評価されるタイミングを待つ、中長期投資向きの銘柄です。

⑤ ディスコ(6146)──AIチップ製造の「縁の下の力持ち」

半導体チップをウエハーから切り出す「ダイシング装置」と、研削・研磨する「グラインディング装置」で世界首位を誇ります。特にAI半導体に使用されるHBM(高帯域メモリ)の製造において、グラインダ(薄化加工装置)の需要が拡大しています。

2025年12月期(通期)は増収増益で着地し、2027年3月期には二桁増収増益への回帰が見込まれています(参照:楽天証券トウシル)。HBM4の量産開始(2026年後半)に向けて受注積み増しが期待されるタイミングです。

⑥ ファナック(6954)──フィジカルAI時代の本命、足元は踊り場

産業用ロボット・工作機械向けの数値制御装置(CNC)で世界的な強みを持つ企業です。2025年12月にNVIDIAとの協業(フィジカルAI分野)を発表し株価が急伸した一方、2026年3月期は業績の踊り場(下方修正)となっています。

中長期的にはフィジカルAIの社会実装が進むことで最大の恩恵を受ける企業の一つとして注目されています(参照:SBI証券フィジカルAI)。足元の業績不振が「仕込み場」となる可能性もあり、中長期目線の投資家が注目する局面です。

⑦ 日立製作所(6501)──AIサーバー・電力・防衛を束ねる「総合電機」の強み

AIサーバー構築ブームに伴う電力・空調需要の拡大と、フィジカルAI・防衛・宇宙まで事業領域が広がる「総合電機」の強みを発揮しています。2026年3月期通期業績予想は売上高・純利益ともに上方修正済みで、純利益は3,700億円(前期比14%増)を見込んでいます(参照:SBI証券フィジカルAI)。AI半導体を「使う側」のインフラを整備する企業として、市場サイクルに左右されにくい安定性と成長性を両立しています。

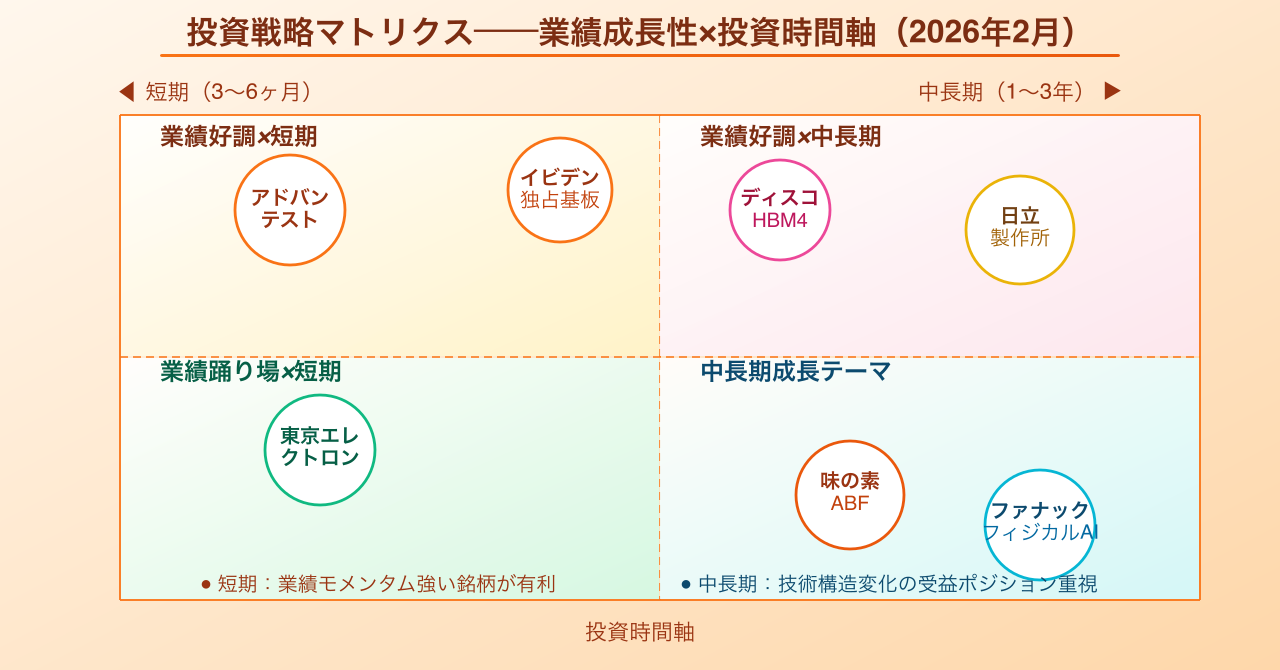

短期・中長期それぞれの視点で投資軸を整理する

AI・半導体セクターへの投資を考えるとき、「短期の材料」と「中長期の成長性」を混同しないことが重要です。下記に投資軸を整理します。

短期(3〜6ヶ月)の注目ポイント

アドバンテスト・イビデンはともに好決算が続いており、足元の業績モメンタム(勢い)は強いと言えます。ただし株価はすでに好業績をある程度織り込んでいます。新たなカタリスト(株価上昇のきっかけ)となりうるのは、NVIDIAの次世代GPU「Rubin」(2026年後半出荷予定)の進捗情報やHBM4量産の開始報道です。これらのニュースが出るたびに関連株が反応しやすいタイミングが生まれます。

一方、東京エレクトロンは中国の設備投資回復に関するニュースフローを丁寧に追うことが重要です。中国がAI半導体の自国生産を加速する局面では、日本製装置の需要が再び拡大するシナリオが浮上します。

中長期(1〜3年)の成長テーマ

中長期で最も注目すべきは「フィジカルAI」と「先端パッケージ(後工程)の投資拡大」です。

フィジカルAIは工場・物流・医療などのリアル現場への展開が始まる初期段階にあり、ファナック・安川電機・ハーモニック・ドライブ・システムズなど日本の産業ロボット関連企業が中長期的な恩恵を受ける構造になっています。

先端パッケージは「チップレット(複数の小さなチップを組み合わせる技術)」や「3D積層(チップを縦方向に重ねる技術)」の普及に伴い、ダイシング・グラインディング・パッケージ基板の需要が構造的に拡大します。ディスコ・イビデン・AGCなどが継続的な恩恵を受ける位置にあります。

リスクシナリオと注意点

投資に際して以下のリスクは常に意識しておく必要があります。

「AIバブル」懸念──米著名投資家マイケル・バーリ氏やゴールドマン・サックスCEOなど、相場の持続性に懐疑的な見方をする著名人が増えています。ナラティブ(語り)だけで上昇した株価は、業績の裏付けがなければ調整幅も大きくなります(参照:日本経済新聞)。

地政学リスク──米中の先端半導体をめぐる輸出規制・関税交渉の動向は、日本の半導体製造装置メーカーにとって最大のリスクの一つです。特に東京エレクトロンは中国向け売上が大きいため、政策の変化に敏感です。

為替リスク──日銀の追加利上げと米FRBの利下げが同時に進む局面では円高圧力が強まります。ただし、高市政権の拡張的財政政策により過度な円高は起きにくいとの見方もあります(参照:インベストリーダーズ)。

2026年のAI・半導体セクター投資まとめ

2026年2月現在、AI・半導体セクターへの投資は「単純に流行りを買う」段階から「構造的な勝ち組を見極める」段階に移行しています。以下のポイントを踏まえた銘柄選定が今後の鍵となります。

第一に、「AI半導体サプライチェーンの中で不可欠なポジションを持つか」を問うことです。イビデンのICパッケージ基板、味の素のABF、ディスコのグラインディング装置など、代替困難な独占的・寡占的な地位を持つ企業は長期的に安定した収益が期待できます。

第二に、「次の技術サイクルへの対応力があるか」を見ることです。HBM4、Rubin世代、フィジカルAIと技術は次々と進化します。現在の恩恵企業が次の技術サイクルでも勝ち続けられるかを、決算説明会資料や投資計画から読み解くことが重要です。

第三に、「業績の裏付けのある株価水準か」を確認することです。テーマ先行で株価が急上昇した銘柄は、業績の上振れが確認できないと急落リスクが高まります。足元の決算と会社業績予想を丁寧に追い、割高感がないかを確認してから投資判断することをお勧めします。

AI・半導体の波は2025年に始まったわけでも、2026年で終わるわけでもありません。5年・10年スパンで見れば、今はまだ「黎明期から普及期への移行」の入り口にすぎません。短期の値動きに一喜一憂せず、技術トレンドと企業の実力を冷静に見極める視点が、この分野への投資で長く勝ち続けるための最善策です。

参照先一覧

- ダイヤモンドZAi:2026年の日本株の見通し、AI・半導体株動向予測

- ダイヤモンドZAi:2026年の上がる業種&テーマ

- SBI証券:2026年の有望銘柄を探る(2)AI進化が追い風の日本株8選

- SBI証券:2026年の有望銘柄を探る(3)フィジカルAI関連銘柄

- 楽天証券トウシル:半導体製造装置セクターレポート(目標株価引き上げ)

- 楽天証券トウシル:2026年注目投資テーマ5選

- インベストリーダーズ:2026年の注目投資テーマまとめ

- インベストリーダーズ:2026年半導体関連銘柄の本命分析

- PayPay証券:2026年の注目テーマと関連日本株

- PayPay証券:AI投資拡大で注目!半導体関連日本株8選

- 東洋経済:AI半導体ブームの現在地(東京エレクトロン・アドバンテスト等の明暗)

- Bloomberg:アドバンテスト時価総額初の10兆円突破

- 日本経済新聞:アドバンテスト2026年3月期純利益71%増(上方修正)

- 日本経済新聞:AI関連銘柄とは(調整懸念も2026年も主要テーマ)

- 日本経済新聞:イビデン株価、生成AI用半導体基板生産量2.5倍へ

- Yahoo!ファイナンス:イビデン(4062)最新決算情報